新经济下关于沥青原油比价的思考(二)

发布时间:2019-06-24 阅读数:

作者:王玉婧

从业资格号:F3048782

报告结论

在原油初级产成品中,沥青作为有期货品种上市的重要组成部分,成为上游炼化企业套期保值的关键品种,而沥青原油比价一直以来都是利润管理的标的。

近年来,经济形势发生重大变化,高额利润诱使产能急剧扩张,导致沥青产能过剩;同时国家监管日趋严格,无论是税收方面,还是环保方面。独立炼厂昔日美好光景不再,经营状况恶化,利润处于负值区间,甚至负利润成为常态。不论是基差套利还是沥青原油比价套利,利润空间也都被压缩,以前的粗放式策略已经不再适用。

另外,影响沥青原油比价的因素频繁变动,除原油、沥青本身的价格外,还有一些长期来看并非固定成本的因素,比如:升贴水+代理费、汇率、增值税税率,也应得到足够的关注。我们将炼化利润的计算公式细化,将重要影响因素确定,随后逐一分析,以求对沥青原油比价的利润管理方式有更深入的理解。

报告内容

沥青和WTI原油比价头寸是炼厂利润管理的标的,由WTI价格直接推导出的是原料总成本(每单位重量),这个数值也就是各个成品销售额之和为零时的总收入(每单位重量),进一步由此可以导出“总收入/WTI”的利润平衡点,再根据各个成品单价和总收入的比值,推导出各个成品对WTI的均衡比值,这其中就包括“沥青/WTI”比值的均衡值。然后再将市场当前的“沥青/WTI”比值和均衡值对比,判断当前值属于高、低还是适中,进而做出是否操作和操作方向的决定。

但上述逻辑是有一定使用条件的:在成本端,除了WTI价格这个主要因素之外,假设其他构成因素保持不变;但过去一年多时间,“贴水+代理费”出现了大幅上涨,高点和低点相差14美元/桶;而人民币汇率过去三年的波动范围在6.24-6.97,高低点波幅超过10%。在收入端,默认总收入大于总成本,市场总是处于盈利状态,因此使用市场比价和均衡比价对比;但自从去年3月1日税收政策趋紧后,盈利状态很快转为亏损状态,并且时常亏损幅度严重,之前的对比模式就不再适用;严峻的新形势之下,要求我们在预判WTI价格走势时,还要推演出几种不同亏损状态,从而计算出沥青的不同价格,以及对WTI比值;再用这些比值和当前比值进行对比,判断是否存在交易机会。

基于这些思考,“沥青/WTI”比价的计算需要进一步精细化,在成本端尽可能将几个构成因素都考虑进来。首先我们列出总成本公式:

总成本 = (WTI + 贴水 + 代理费) * (1 + 关税) * 汇率 * 吨桶比 + 运费/港杂费 + 加工成本

设:WTI = p;

贴水+代理费 = b;

关税 = t;

汇率 = c;

吨桶比 = r;

运费/港杂费 = f,

综合炼化成本 = g;

沥青价格 / 总收入 = m;

沥青价格 / WTI = R;

炼化利润 = N。

结合实际情况:

R= 7.4693 * c * m + (7.4693 * b * c + 337.5 + N) * m / p

进一步可以推导出:

N= R * p / m - 7.4693 * c * p -7.4693 * b * c - 337.5

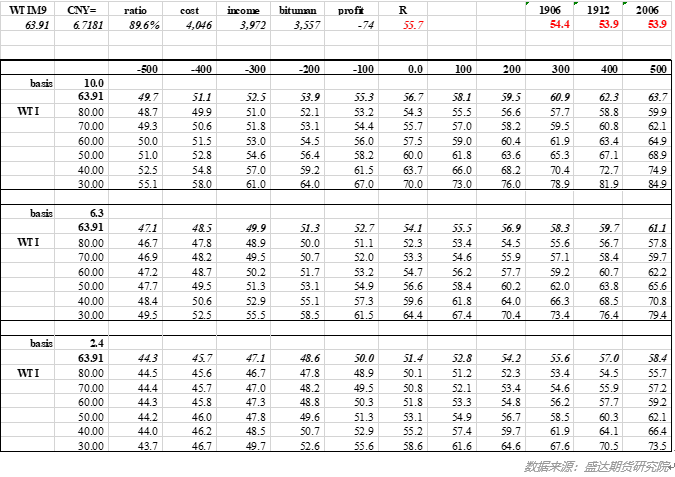

根据R公式右侧展示,影响R值共有5个参数:b、c、m、N和p。根据目前情况主观判断,对R影响从大到小应排序为:p、N、b、m和c。如果同时考虑5个变量对R的影响,细分情形会有很多种,譬如各自取值5种情况,则计算结果高达3125种。所以我们在这里要对计算公式进行“变形”,根据5个参数对R值得影响度,将最后两个参数,即m和c,在“某一段时间”内默认为常数,“某一段时间”设定为一个月,即21个交易日。基于这个假设,c值基本符合要求,m值会有一些变化,因此需要对m值做21天平滑处理,将其变成“月度均值”。

现在还剩余p、N和b三个参数,在二维excel平面上还是无法展开,所以需要再做进一步假设:

将b分为高、中、低三种情况,分别设定为10.0、6.3和2.4;

将p设定为纵轴,从高到低每隔10美元设定一档,共计80、70、60、50、40和30六档;

将N设定为横轴,从-500至500每隔100元设定一档,共计11档。

经过上面假设和变形后,我们可以得出一个R值表 (因为b值只有三种假设,存在很大的“断档”现象,这三个值可以时常调整):

浙工商网监 3300003300000000023780号

浙工商网监 3300003300000000023780号