新经济下关于沥青原油比价的思考(三)

发布时间:2019-06-24 阅读数:

作者:王玉婧

从业资格号:F3048782

报告结论

在原油初级产成品中,沥青作为有期货品种上市的重要组成部分,成为上游炼化企业套期保值的关键品种,而沥青原油比价一直以来都是利润管理的标的。

近年来,经济形势发生重大变化,高额利润诱使产能急剧扩张,导致沥青产能过剩;同时国家监管日趋严格,无论是税收方面,还是环保方面。独立炼厂昔日美好光景不再,经营状况恶化,利润处于负值区间,甚至负利润成为常态。不论是基差套利还是沥青原油比价套利,利润空间也都被压缩,以前的粗放式策略已经不再适用。

另外,影响沥青原油比价的因素频繁变动,除原油、沥青本身的价格外,还有一些长期来看并非固定成本的因素,比如:升贴水+代理费、汇率、增值税税率,也应得到足够的关注。我们将炼化利润的计算公式细化,将重要影响因素确定,随后逐一分析,以求对沥青原油比价的利润管理方式有更深入的理解。

报告内容

下面论述R公式和参数的关系

1.R和p的关系(其他参数不变):

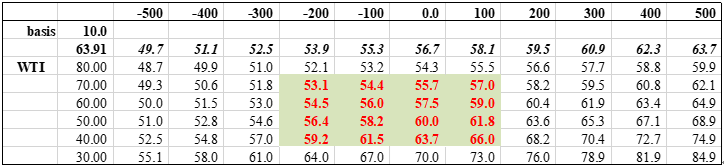

从公式表面看,p和R好像呈负相关关系,即期价越低,比价越高,在上表中大部分情况下二者都是负相关;但是当“7.4693 * b * c + 337 + N”小于零时,二者呈正相关,如上表中,当b = 2.4,N = -500时,二者出现了明显的正相关关系。

2.R和b的关系(其他参数不变):

从公式不难看出,b和R呈正相关,贴水每变化一个单位,比价的变化值为:7.4693 * c * m / p;从去年年初至今“贴水+代理费”上涨了14美元/桶,如果假设c = 6.71,m = 89.6%,p = 63.98,那么在此期间R值变化 = 14 * 7.4693 * 6.71 * 89.6% / 63.98 = 9.8。

3.R和N的关系(其他参数不变):

利润和比价呈正相关,利润每变化一个单位,比价的变化值为:m / p;在上表中,我们展示的利润跳跃都是每档100元,那么R每档跳跃值 = 100 * 89.6% / 63.98 = 1.40。则当下-74元利润对应的R值 = -74 - (-100) *1.40 / 100 + 55.3 = 55.7。

4.R和c的关系(其他参数不变):

将R公式变形,得到:

R = c * 7.4693 * m * (1 + b / p) +(337 + N) * m / p;

汇率和R呈正相关,根据目前 b = 10, p = 63.98,m = 89.6%,推导出c每变化1个单位,R值增加7.74,则当汇率绝对值每变化0.1(即由6.71变化到6.81),R值变化0.774,换言之,按照汇率最大波幅6.24至6.94推算,R值最大变化幅度 = (6.94 - 6.24) * 7.74 = 5.4。

上述四个参数中,无疑p对R值的影响力度最大,而在四个参数中,p值变动也最频繁,变化幅度也最大。在某一特定时期内,譬如一个月,汇率c和贴水b几乎没有变化,可以认为是固定值。而利润N每天都会有变化,但基于目前“产能过剩”的考虑,N值应该长久处于负值区间,并且后期走势无非三种情况:持平、恶化和改善三种情况,此处我们首先考虑N值在一个月内持平的情况。

根据上述假设,在其他参数不变的情况下,只有p值变化,从而导致R值变化,引发内盘和外盘两个单边头寸盈亏绝对值不一致,从而有可能实现盈利。

设:

沥青和WTI原油月初价格分别为s1和p1(已知),则R1 = s1 / p1;

又预测WTI月末价格为p2(假设已知);

又,c、b、m和N为固定(已知);

月末沥青价格为s2(未知)。

问题:

月初建立“沥青/WTI”内外盘套利头寸,月末平仓,在只有s和p发生变化情况下,其他参数、尤其是在利润不变的前提下,套利的盈亏结果?

计算过程:

假设单边头寸都为1万吨沥青货值,单位为“万元”。

可得:

月末总收入 =(p2+b)*1.13*6.61*c+337.5+N

则:

s2 = m*月末总收入 = m*[(p2+b)*1.13*6.61*c+337.5+N]

同理:

s1 = m*月初总收入 = m*[(p1+b)*1.13*6.61*c+337.5+N]

则沥青(内盘)价值变动:

s2 – s1 = 7.4693 * c* m * (p2 – p1)

内盘1万吨沥青货值换算成外盘数量:

WTI数量(万桶) = s1 / c / p1

则外盘(WTI原油)价值变动(换算成人民币):

(p2 – p1) * s1 / c / p1 * c = (p2 – p1)* s1 / p1 = (p2 – p1) * R1

内外盘价值变动比较:

= 内盘价值变动 – 外盘价值变动

= 7.4693 * c * m * (p2– p1) - (p2 – p1) *R1

= (7.4693 * c * m – R1) * (p2 – p1)

将 c = 6.7186,m = 89.6% 带入公式,可得:

= (44.96 – R1) * (p2 – p1)

注:从2018年初至今,m的范围为:74%-88%,c的范围为6.46-6.89,那么我们可以计算出“7.4693 * c * m”的范围为:35.70 – 45.29。如果将m的上限扩展至92%,那么参数的范围为:35.70 – 47.35。

我们回到比价表,只有当b = 2.4,利润 = -500时,R1小于44.96,即44.96 – R1 > 0;而除此之外的大多数情况下,R1值都会大于44.96,即 44.96 – R1 <0。

换言之,一般情况下,当内外盘价格都走高时(即月末价格大于月初价格:s2 > s1,p2 > p1),内盘价值变动额度小于外盘价值变动幅度,反之亦然。

由此我们可以推论:

1.在保持其他参数不变、尤其是利润不变情况下,当期货价格走高时(相应的比价变小),卖出内盘买入外盘,可以实现正利润,利润值为:

(R1 – 44.96) * (p2 – p1)

2.在保持其他参数不变、尤其是利润不变情况下,当期货价格走低时(相应的比价变大),买入内盘卖出外盘,可以实现正利润,利润值为:

(R1 – 44.96) * (p1 – p2)

实例检验:

根据目前比值表真实数据,将p1 =63.91和R1 = 55.7带入公式,假设p2 = 50.00,则1万吨沥青和WTI原油套利的利润为:

(55.7 – 44.96) * (63.91 – 50.00) = 149(万元)

如果p2 = 40.00,则1万吨套利利润 = 256 (万元)。

继续推导:

目前我们继续认为,二三季度原油上冲后迅即见顶,然后转入大幅回调,预测Brent顶点在75.00附近,WTI在67.00左右,回调目标位:Brent-50.00,WTI-43.00;并预判今年山东炼厂利润在-200至+100元之间。那么在贴水、汇率和沥青/总收入不变的情况下,比价R的大致区间便可勾勒出来,如下图所示:

列出套利公式:

(R1 -7.4693 * c * m)* (p1 –p2)

将c和m当期值带入,可得:

(R1 – 44.96) * (p1 –p2)

则在其他参数不变的情况下,原油价格每变动10美元/桶,每1万吨沥青货值的内外盘套利的利润空间为:

最小:(53.1 – 44.96)* 10 = 81.4 (万元)

最大:(61.8 – 44.96)* 10 = 168.4 (万元)

谨慎考虑:如果第二季度原油价格继续上攻,沥青价格上涨幅度很可能会小于原油,导致比价变小;但同期沥青对总收入比价,即m也会变小。所以影响因素一正一反,对内外盘套利利润影响不大。

浙工商网监 3300003300000000023780号

浙工商网监 3300003300000000023780号